Как Ахметов получил наибольший в стране ресурс

Як корупційні домовленості і збіг обставин дали Рінату Ахметову найбільший в Україні фінансовий ресурс, а також важіль впливу на конкурентів і владу. Або як залізна руда встановила в країні олігархат. Опубліковано на сайті БізнесЦензор.

Нашумілий урядовий законопроект №5600 після голосування в першому читанні на початку липня, зазнав значних змін. Був спотворений дух документу, який від появи називали «антиолігархічним».

З нього були видалені норми про збільшення податків для видобувників залізної руди. При тому що в 2021 році, через високі ціни на руду, експортери заробили рекордні прибутки.

Найбільшим виробником і експортером залізної руди в Україні є група Метінвест Ріната Ахметова і Вадима Новинського.

В 2020 році група виробила 30,5 млн тон концентрату з 51 млн тон, вироблених в країні, або близько 60%. Приблизно дві третини свого концентрату Метінвест відправляє на експорт.

Значні обсяги видобуває FerrExpo Костянтина Жеваго. В 2020 році компанія виробила 11,2 млн тон окатишів. Всю свою продукцію FerrExpo продає на експорт.

Великим видобувником руди є «АрселорМіталл Кривий Ріг» (АМКР) Лакшмі Міттала. Цей комбінат близько 80% видобутого обсягу руди переробляє на АМКР.

Як Ахметов отримав видобуток руди

Ще з 90-х Рінат Ахметов будував вертикально-інтегровану металургійну групу. На початку 2004 року в операційному управлінні компаній Ахметова вже були Харцизький трубний завод, меткомбінат «Азовсталь» і Алчевський меткомбінат, Запоріжкокс, Авдіївський і Алчевський коксохімічні заводи.

Для повного циклу виробництва «вугілля-кокс-руда-сталь» не вистачало основної сировини – залізної руди.

На той момент найбільші гірничо збагачувальні комбінати (ГЗК) були зосереджені в державному холдингу УкрРудПром, створеному 1999 році. До нього входило 6 ГЗК навколо Кривого Рогу Дніпропетровської області і 4 флюсодоломітних комбінати, продукція яких також використовується в металургії.

В березні 2004 року на футбольному матчі в Мілані у присутності братів Суркісів Ахметов домовився з Ігорем Коломойським про розподіл підприємств УкрРудПрому на приватизації.

Про ці секретні домовленості відомо з матеріалів справи Високого суду правосуддя Великобританії за позовом Віктора Пінчука проти Коломойського і Генадія Боголюбова. Їх виклад в жовтні 2013 року опублікувала Українська правда (тут і тут).

Після зустрічі в Мілані, в кінці того ж місяця, Верховна Рада затвердила закон «Про особливості приватизації підприємств ДАК «Укррудпром». А вже 9 квітня 2004 року президент Леонід Кучма його підписав.

Приватизація УкрРудПрому

Суть закону полягала в тому, що в приватизації могли прийняти участь лише ті інвестори, які вже володіли пакетом акцій підприємства в розмірі не менше 25%.

Таким чином, перелік учасників приватизаційного конкурсу УкрРудПрому обмежувався трьома особами: Ахметова, Коломойського і Новинського.

По суті, цей закон заздалегідь, без будь-якої конкуренції, визначав власників підприємств. Ніякі інші українські інвестори, як і іноземні, не могли прийняти участь в приватизації. Відповідно, держава не могла розраховувати на значне підвищення ціни активів.

«Загалом, це було обмеженням для бажаючих взяти участь [в приватизації]. Зокрема, я пам’ятаю, обмежили право участі ММК ім. Ілліча Володимира Бойко, який дуже хотів купити якесь підприємство. Але йому не дали, тому що у нього на той час 25% ні в одному з підприємств не було», — згадував Коломойський в 2015 році на засіданні спецкомісії Ради з питань приватизації.

Приватизаційні конкурси відбулись протягом 2004 року. За інформацією Павла Різаненка, який був заступником голови спецкомісії Ради з питань приватизації, всього за акції підприємств УкрРудПрому в 2004 році держава отримала 1,48 млрд грн, або близько $280 млн за тодішнім курсом.

Серед двох наявних методик розрахунку ціни активів – дохідної і майнової – Фонд державного майна під керівництвом Михайла Чечетова обрав ту, яка показала нижчу ціну – дохідну.

В кінцевому рахунку, п’ять з шести ГЗК УкрРудПрому так чи інакше опинились у власності Ахметова.

Це Північний, Південний, Центральний, Інгулецький ГЗК, які входять в Метінвест Ахметова-Новинського.

В 2007 році Ахметов і Новинський об’єднали свої активи. В результаті Новинському відійшла чверть групи.

Крім того, Ахметов навпіл з групою «Приват» Коломойського володіє Криворізьким залізорудним комбінатом (КЗРК).

Ціна на руду

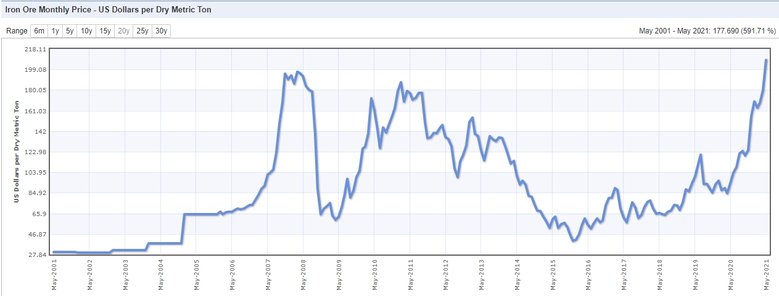

Десятиріччя перед приватизацією УкрРудПрому ціна руди коливалась в межах від $30 до $40 за тону.

Але наприкінці 2004 року ціна руди піднялась до $65 за тону. А вже в 2007 році вона досягла нечуваних $200 за тону. Другий раз така ціна була вже в 2021 році.

Півтора мільярди гривень, отриманих за весь УкрРудПром виглядали сміховинними на фоні таких цін.

Как Ахметов получил наибольший в стране ресурс

Саме цей стрибок цін після приватизації УкрРудПрому зробив Ахметова «королем металургії».

Контроль над значною часткою видобутку залізної руди допоміг йому в подальшому приєднати до своєї імперії нові металургійні активи. Ставши заручниками поставок залізорудної сировини, власники заводів рано чи пізно погоджувались на продаж.

Поступово у Метінвест влились акції Володимира Бойка в ММК ім. Ілліча – в 2010 році, групи Ігоря Дворецького в Запоріжсталі – в 2011 році.

В 2017 році Метінвест взяв під контроль Дніпровський металургійний комбінат (ДМК), що належав ІСД. А в 2021 році, отримавши дозвіл від Антимонопольного комітету, оформив цей контроль.

За підрахунками Павла Різаненка, з 2004 по 2018 рік власники ГЗК УкрРудПрому витратили на купівлю акцій і інвестиції в підприємства близько $0,86 млрд. А отримали дивідендів за цей же час – $6,4 млрд.

Їх інвестиції окупились (payback period) за 3,4 роки, а внутрішня норма прибутку (IRR) склала майже 83%.

Як Укрзалізниця субсидувала експортерів руди

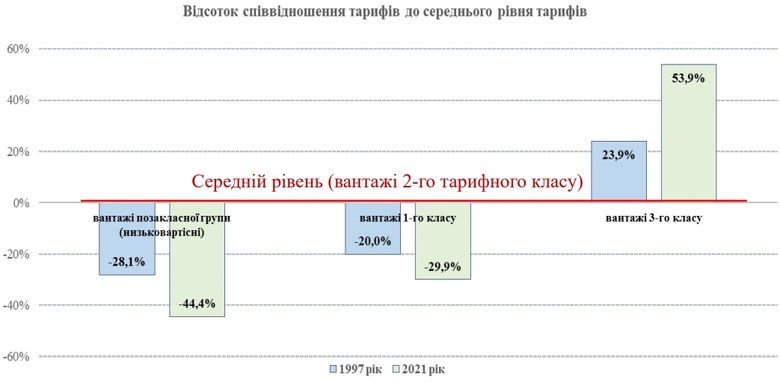

У спадок від СРСР Україна отримала тарифні класи на перевезення вантажів залізницею. Вони були введені з урахуванням рентабельності перевезення окремих вантажів згідно Залізнично-дорожнього довідника тарифів.

За цим довідником, вантажі поділяються на 4 тарифних класи. Найдешевші – позакласові вантажі. Далі, за вартістю перевезення йдуть вантажі 1-го, 2-го і 3-го класу.

Радянська логіка такого поділу полягала в тому, що собівартість перевезення порівняно з собівартістю стратегічно важливих вантажів була зависокою. Тому держава субсидувала їх перевезення.

Більше двох третин перевезень Укрзалізниці складають руда, вугілля і будматеріали – щебінь, пісок та ін.

При тому, будматеріали відносяться до позакласових вантажів, а руда і вугілля – до 1-го класу. Тобто, найдешевших.

Із стрибком ціни на руду наприкінці 2004 року, вона перестала бути «дешевою сировиною». Але тарифну сітку ніхто не змінював.

Вже більше 15 років Укрзалізниця субсидує перевезення руди. В той час, як її експортери отримують величезні прибутки. БЦ вже писав про це в липні 2019 року.

Лише з січня 2022 року заплановане відчутне «зближення тарифних класів»: підвищення вартості перевезення на 26% для позакласового щебню і на 30% на вантажів 1-го класу.

Джерело: дані УЗ

Втім, за інформацією УЗ, це підвищення лише забезпечить беззбитковість перевезень. Мова про ринкову рентабельність не йде.

Найнижча рента в світі

Приватизація ГЗК без конкуренції за зниженими цінами не була б такою токсичною, якби держава могла забирати надприбутки від продажу руди.

Від часу приватизації УкрРудПрому рентна плата на видобуток залізної руди поступово зростала. Але ціни на руду зростали більшими темпами.

До 2012 року рентні ставки були поділені в залежності від вмісту заліза в руді. До того ж, постійно застосовувались понижуючі коефіцієнти.

Лише в травні 2012 року Радою були внесені зміни до Податкового кодексу, які вводили адвалерні (відсоткові) ставки у додаток до існуючих специфічних – фіксованого мінімуму. Тоді ж база оподаткування вперше прив’язувалась до вартості руди.

Ставки були встановлені:

- 3,5% від вартості для «багатої» руди із вмістом заліза від 20% до 50%

- 2,7% для руди із вмістом заліза більше 20%

- 1,5% — для руди із вмістом заліза менше 20%.

За підрахунками економіста Василя Башко, в 2012 році рентні ставки на залізну руду в Україні були найменшими в світі. А рентабельність українських ГЗК в 3-12 разів перевищувала рентабельність у невидобувних галузях.

Подальші зміни в Податковий кодекс об’єднали ставки в одну і збільшили її до 8% від собівартості видобутку, який складає $30 — $35 за тону.

Лише в січні 2020 року Верховна Рада законопроектом №1210 підняла і розділила ставки в залежності від світових цін на руду.

Наразі, якщо вартість руди за індексом IODEX 58% FE CFR China менше $70 за тону, застосовується ставка 11%. Якщо дорожче – 12%.

Втім, база оподаткування не була змінена. Хоча це і передбачалося в початковій версії законопроекту 1210.

Як оподатковується видобуток руди у світі

Україна, як і в багатьох інших регуляторних сферах, в оподаткуванні руди керується прикладом Російської Федерації.

Там у якості ренти застосовується «Налог на добычу полезных ископаемых» (НДПИ). До 2021 року ставка НДПИ для залізної руди в РФ складала 4,8% від товарної вартості продукції.

Тобто, при ціні на руду $80 і більше, плата НДПИ російськими ГЗК була більшою, ніж сума платежів українських ГЗК.

Втім, з 2021 року коли ціна руди пішла вгору, Держдума РФ ввела підвищуючий коефіцієнт 3,5 до ставки НДПИ.

В цьому рекордному для вартості руди році, російські експортери сплачують 16,8% від товарної вартості руди. Приблизно в 10 разів більше, ніж українські ГЗК.

В інших країнах-експортерах залізної руди діють відмінні від України принципи оподаткування. Так, в Бразилії ставка рентного податку нараховується на виручку видобувних компаній.

В Австралії застосовується податок на чистий прибуток видобувних компаній. З 2012 по 2014 рік там діяв рентний податок на корисні копалини (Minerals Resource Rent Tax, MRRT). Він передбачав стягнення 30% з прибутку компанії, якщо той перевищував $75 млн.

Приблизно та сама система діє в Канаді. Щоправда ставки податку відрізняються в залежності від провінції, в якій здійснюється видобуток.

Для прикладу, в 2020 році Метінвест Ахметова показав $526 млн прибутку. За півроку 2021 року, коли ціна руди доходила до $220 за тону, прибуток Метінвесту склав $2,77 млрд.

В Індії застосовується рентна ставка на видобуток залізної руди, плюс експортне мито. Воно має стимулювати видобувників переробляти сировину всередині країни.

Більшість країн застосовують податкові системи, які вилучають надприбутки видобувних компаній в разі їх появи через зміну цінової кон’юнктури в світі.

Україна ж застосовує застарілий принцип оподаткування бази витрат. І не може швидко змінити його в разі появи супер-прибутків ГЗК.

Як Ахметов знов переграв державу

Чергова спроба збільшити оподаткування залізної руди виникла на початку 2021 року. Коли ціни знов пішли вгору і пробили історичний максимум, досягнувши $220 за тону.

Нова податкова система була закладена в податковий законопроект 5600. Передбачалось, що податкова база нарешті зміниться. Замість собівартості мав бути застосований ціновий індекс в Китаї. Ставки мали бути розділені в залежності від вартості руди.

- Якщо ціна тони залізної руди менше $100, застосовується ставка 3,5%

- При ціні від $100 до $200 – 5%

- При ціні вище $200 – 10%.

Але після голосування в першому читанні, ця система була вихолощена лобістами Ахметова на засіданнях податкового Комітету Ради.

База оподаткування знов була знижена. Від китайського цінового індексу відняли вартість логістики: доставки від ГЗК в порт і фрахт судна до Китаю.

За інформацією нардепа Андрія Геруса, доставка в порт коштуватиме близько $10 на тоні. А фрахт – до $20 у звичайний час і до $40 в час надвисокого попиту, який спостерігається в 2021 році.

До того ж, Рада занадто довго зволікала із прийняттям 5600. З кінця літа ціни на руду почали знижуватись. На кінець вересня вони складають близько $100 за тону.

Вийшло так, що період пікових цін ГЗК пережили зі старою системою оподаткування, сплачуючи 12% від собівартості видобутку.

Тепер же, коли ціни пішли вниз, прийняття диференційованих ставок із зниженою базою оподаткування (через вилучення ціни логістики) дозволить ГЗК сплачувати ще менше, ніж за існуючої системи.

За підрахунками Геруса, в разі прийняття 5600 бюджет щорічно втрачатиме близько 3 млрд грн рентних платежів від видобутку руди. Якщо, звичайно ж, ціна руди знов не злетить до $200 за тону. А цього аналітики не передбачають найближчі 5 років.

Тобто, проект закону був змінений таким чином, щоб видобувники руди платили податків ще менше, ніж зараз.

Як можна забрати надприбутки в Ахметова

Насправді ставка ренти не є обов’язковим кроком для виймання надприбутків видобувників. Для цього існують безліч інших прямих і не прямих способів.

Найперше – це підвищення тарифів УЗ на перевезення руди, яка вже 15 років перестала бути дешевим вантажем на кшталт щебню або піску.

Другий спосіб – не чіпати рентні ставки, але ввести експортне мито. Це буде стимулювати виробників шукати ринки збуту за кордоном і всередині країни для сталевої продукції, нарощувати переробку.

Третій спосіб – підняти екологічний податок за зберігання відходів ГЗК. Така ініціатива також була закладена в 5600. Вона передбачала збільшення такого податку в три рази: з 0,49 грн за тону до 1,5 грн/т.

Але після першого читання з’явилась правка голови податкового комітету Ради Данила Гетманцева про збільшення цієї ставки лише до 0,54 грн/т.

Можна було б виймати частину прибутків ГЗК через земельний податок. Але в 5600 залишається пільга у 25% на суму цього податку, який встановлюється місцевими громадами.

Кінець-кінцем, можна було б застосувати австралійську методику, наклавши збільшений податок на прибуток, якщо він великий. Чи змішану методику – збалансувавши ренту, експортне мито, екологічний і земельний податки.

Але все впирається у слабкість державних інституцій. В першу чергу – Верховної Ради. Парламент не може побороти лобізм Ахметова.

І чим більше видобувники отримують надходжень від продажу руди за високими цінами, тим більше витрачають ресурсів на просування своїх інтересів у державних органах, Верховній Раді і ЗМІ.

Наразі, видобувні підприємства Ахметова продовжують генерувати надприбутки, коли ціна руди більше $100 за тону. При цьому, сплачують ті самі податки, які платили, коли руда коштувала $60 за тону.

В тему: По итогам беспощадной борьбы с олигархами Ахметов получил “Укрзализныцю”

Больше не «антиахметовский». Почему похудел ресурсный законопроект №5600 и как пересмотрят налоги

Подписывайтесь на наши каналы в Telegram, Facebook, Twitter, ВК — Только новые лица из рубрики СКЛЕП!